3236

3236

不少朋友以为,只要确诊了重疾,重疾险就能立刻赔一笔钱。

事实却比这要复杂得多,重疾险理赔,准确地说是符合合同约定才能赔。

以理赔占比最高的 28 种法定重疾为例 ,重疾险的理赔分为三大类:

1、确诊即赔:像癌症、严重三度烧伤等,一旦确诊,就可以向保险公司申请理赔; 2、实施了约定手术才赔:做了规定的手术才赔付,如重大器官移植、心脏瓣膜手术等; 3、达到疾病约定状态才赔:得了大病后,必须达到某种状态,保险公司才会赔。

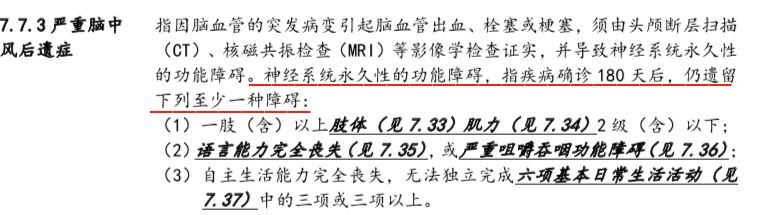

比如脑中风后遗症,它的条款长这个样子:

条款明确要求,要在疾病确诊180天后仍有某种障碍,比如不能说话,或不能吃饭等,保险公司才会赔付。

所以说,大家千万不要以为得了重疾就能赔,如果不够了解,理赔时就很容易产生“保险是骗人的”这种想法。

不过坦白讲,重疾险保障复杂,产品良莠不齐,小白要是没搞清楚就下手,真的一不小心就会掉坑里。

为了让大家不被坑,大师兄花了半个月时间,研究大家挑选重疾时遇到最多的困惑,并对比了目前市面上热销的重疾险产品,最后梳理总结出这篇超全重疾避坑攻略。

相信我,只要你能认真仔细的读完这篇文章,关于重疾险,保证以后再也没人能忽悠你!

文章虽长,但都是精华内容,主要帮你解决3个问题:第一、普通人购买重疾险应该避开哪些误区?第二、重疾险保什么?每项责任到底怎么选?第三、目前哪些重疾险产品最好?2022高性价比重疾险推荐

为了找出最值得买的产品,大师兄对比测评了市面上55款重疾险,优中选优后才有了最终结论,感兴趣的话,大家也可直接跳转至第四部分查看具体产品。

话不多说,直接上干货:

市面上的重疾险种类繁多,责任五花八门,条款动辄几十上百页,涉及到保险、法律、医学等方方面面,弯弯绕绕太多,普通人很难都明白。

根据读者朋友们的踩坑经历,我梳理总结出一些比较常见的误区,下面来一起看看。

有些代理人在推销重疾险时会说:我这款重疾险能保上百种疾病。

有没有感觉满满的安全感?

但病种多,不代表保障一定更好!

其实在2020年底,银保监会重新统一规范了重疾定义,要求所有的成人重疾险必须包括这28 种重疾,如果有轻症保障的话,也必须要有这 3 种轻症。

根据以往的理赔数据,28种高发重疾已经占到了重疾理赔的95%以上,这些疾病可以说是疾病病种的核心。

所以说,无论重疾险涵盖的疾病是100种,还是120种,其实都包括了最高发、最核心的保障。

另一方面,有些产品虽然病种数量很多,但也可能存在一些凑数的病种,比如埃博拉病毒、疯牛病

,本身在我们国家发生的概率就很低。

而有的产品也许保障的病种数量没有那么多,但高发重疾、轻症等都覆盖齐全,那这类产品的实用性也会更高。

因此,建议挑选重疾险时,不要只看数量,更要看质量,即涵盖高发疾病是否够多。

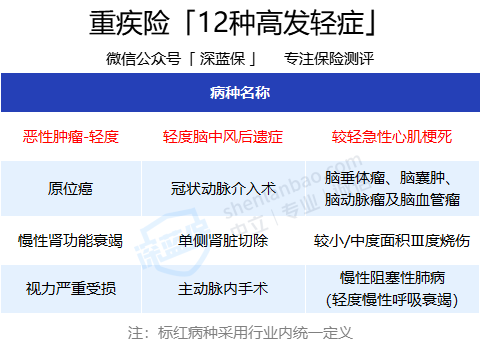

这里重点提醒下,高发重疾都是统一定义的,保险公司玩不出什么花样,但轻症目前还未完全统一标准,保险公司可以自行设置,个别产品也有可能暗藏猫腻,比如不保某项高发轻症。

所以,我们在挑选产品时,要记得特别留意高发轻症是否都涵盖。通常情况下,一款优秀的重疾险,这12种高发轻症都会保:

如果遇到某款重疾险,不保原位癌等高发轻症,建议大家直接避开。

前几天,有朋友想给孩子买保险,但是不知道买什么好,于是打电话给我求推荐。

在我分析了一大堆利弊之后,朋友悠悠地来了一句:“我不想买那么多,能不能像别人那样只买一种,啥都能保的,多省心啊!”

我当时就一个心肌梗塞……

保险公司是何等人物,只要你想要,它都能给你整出来!但是这种看上去很完美,什么都能保的“大而全”产品,内里却暗藏“重重杀机”!

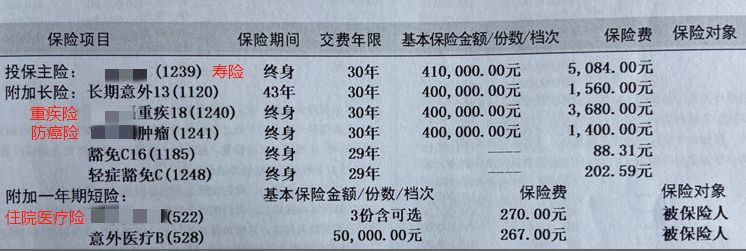

以另一位朋友(含泪奉上)买的某款“大而全”产品为例:

说是身故、重疾、意外等都能保,其实就是主险为寿险,另外捆绑了重疾险、防癌险、长期意外险、一年期医疗险等五花八门的险种。

看上去挺不错对不对,但坑都在细节里!

先来看一下它的寿险和重疾险,别看它们的保额加起来好像有81万,但其实这两个是共用保额,赔了一项后,另一项的保额就会相应减少甚至不赔。

比如:老王得了重疾,赔了40万;后面若是身故,保险公司只赔1万(41-40=1)的保额。如果没得重疾就身故,保险公司赔付41万寿险保额后,合同直接就作废了。

相当于交了两份钱,只获得一份保障,这还不坑……

接着来看一下长期意外险,才40万保额一年就要1560,还附加了267块的意外医疗;而一年期的意外险,意外身故和医疗都能保,50万保额一年才一百来块,这个又贵了十几倍。

而且,意外险真没必要买长期的,原因在于它的投保门槛很低,保费也不会随年龄增长,很容易买到其他产品,一年一买,还能及时更换保障更好的新产品。

最后,我们再来看看这份“完美”保险的整体价格,好家伙,朋友27岁时买的,一年下来居然要12552块,这都赶上一个三口之家买齐所有保险的总价格了!

价格贵的离谱,保障还缺斤少两!“大而全”是假,“大而坑”才是真啊~

所以,建议大家千万不要贪图省事,盲目买这种大而全的保险,否则只能白白花钱。

“有病赔钱,没病返钱”,这是返还型重疾险宣传时最常用的口号。但实际上,这类看似怎么都不亏的保险,对普通人来说其实巨坑无比。

返还型重疾险的坑,总结起来就这三点:保障不全面、保费贵、返还收益低(还不如买其他理财产品)。

口说无凭,直接上图:

同样是50万保额,这款返还型重疾险不仅保障差,保费还比不返还的贵了一倍多。

如果拿每年多交的11898.36元去理财,年化收益达到2.73%,60岁时也能拿到55.7万。

而且,最最重要的是,返还型重疾险的“返还”是有限制的!产品约定60岁返还,如果在60岁前保险公司赔了重疾,那到期就不会给你返还了,相当于多交的保费直接打了水漂。

不仅保障、收益都没有优势,还得要求身体不能出事才能退钱,你买来干嘛?

保险保险,核心是保障,真心建议大家不要本末倒置,把它当成赚钱的工具了。

同样的年纪,别人买一份重疾险,一年只要一两百块!而你买的重疾险,一年要交四五千,有木有感觉心都在滴血……

其实一两百的重疾险市面上还挺多,不过它们都有一个共同的特征,都是一年期重疾险,也就是交一年保一年的产品,每年都需要重新买。

这类重疾险最大的优势就是:年轻人买价格非常便宜!

不过,凡是都有两面性,一年期重疾险的bug也很明显:

①续保不稳定:每年都需要重新做健康告知,而重疾险的健康告知又是比较严格的,万一中途身体出现异常,可能就买不到其他重疾险了;而长期重疾险,只需要投保首年通过健康告知即可,保障非常稳定。

②保费会越来越贵:年轻的时候买一年期重疾险,保费确实很便宜,但是越往后价格越贵,最贵的时候一年要交一两万,每年的保费累计下来也并不便宜;而长期重疾险,投保后每年交的钱都是固定的,而且交满一定年限后即使不再交钱,保障都会一直有。

来给大家看个例子:

30岁男性买50万保额,保到70岁,一年期重疾险累计交费27万多,而长期重疾险(超级玛丽6号)的保费只要10万出头,这差距,还不够大吗?!!

所以说,一年期重疾险的划算只是暂时的,如果想要长久稳定的保障,还是得靠长期重疾险。

不过,一年期重疾险也并不是一无是处,它最适合有了长期重疾险但还想加保、或是年纪轻身体好啥啥都有,就是没钱的朋友购买。

对大部分人来说,还是建议大家首先考虑长期重疾险,毕竟保障会更稳定,自己也会更安心!

看完上面的环环套路,有些朋友肯定会一个头两个大,这么多坑,重疾险到底要怎么买才是对味!

要想买到一份合适的重疾险,我们首先得对市面上的重疾险有基本的认知。

重疾险,又叫重大疾病保险,如果不幸得了重疾,且满足保险合同的赔付条件,就能一次性拿到一笔理赔金,用来看病治疗、维持生活开支、弥补收入损失等。

举个栗子:

37岁的老王不幸患癌,治疗1年多,花了39.8多万,医保报销15.2万,还有24.6万医疗费需要自己掏钱。而且家里之前全靠老王一个人赚钱,得了病后家庭收入完全中断,之后还要修养一大段时间。全家人的生活开支,孩子的教育费用、房贷车贷这些都该怎么办啊?

可见,患了重病后,不仅要负担高额的治疗费、康复护理费用等,工资损失也是不得不面对的大难题。

而这个时候,如果有重疾险,保险公司就能一次性赔付一笔钱,让我们自由支配,解决燃眉之急,不至于“因病致贫”。

所以,大师兄常说,重疾险本质上一种“收入损失险”,妥妥地诠释了什么叫“雪中送炭”!

1983年,世界上的第一份重疾险诞生,当时它只保4种重疾:癌症、急性心肌梗塞

、脑中风、冠状动脉搭桥手术。

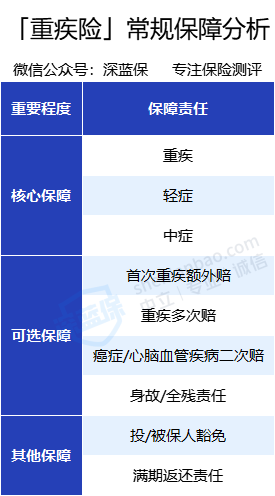

经过不断发展,现在的重疾险保障十分丰富!不光能保上百种重疾,还能赔中症、轻症,甚至癌症、心脑血管等重疾可以多次赔付……

常规的保障责任给大家总结了下:

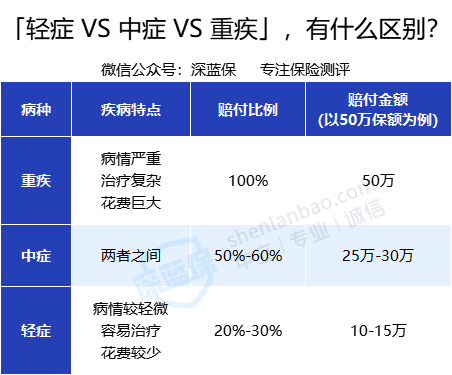

虽然责任多样,但万变不离其宗,最核心的保障还是重疾、轻症、中症。

重疾,指的是会危及生命、治疗花费大的疾病,比如大家常见的癌症、严重脑中风后遗症、急性心肌梗死等;而轻症、中症都是重疾的早期形态,它们可以降低重疾险的理赔门槛。

得了重疾,保险公司赔付全部保额,合同结束;得了轻症、中症,保险公司就少赔点,比如赔30%的保额,保障继续有效,以后要是得了重疾还能赔,这可就大大提高了重疾险的实用性。

前面我们已经说过,银保监会已经统一定义了28种高发重疾和3种高发轻症,各家保险公司都要遵循。所以,对于重疾险的病种大家不必盲目追求数量更多。

而其他的附加责任,都是锦上添花的保障,先解释下具体有什么作用,至于你买的时候到底是加上好,还是不加好?怎么加?在文章下一部分,我会给大家重点分析。

①首次重疾额外赔:在某个年龄段患重疾,能赔更多钱,比如买50万保额,60岁前患重疾,多赔60%保额,也就是一共能赔80万,是非常实用的一项保障。

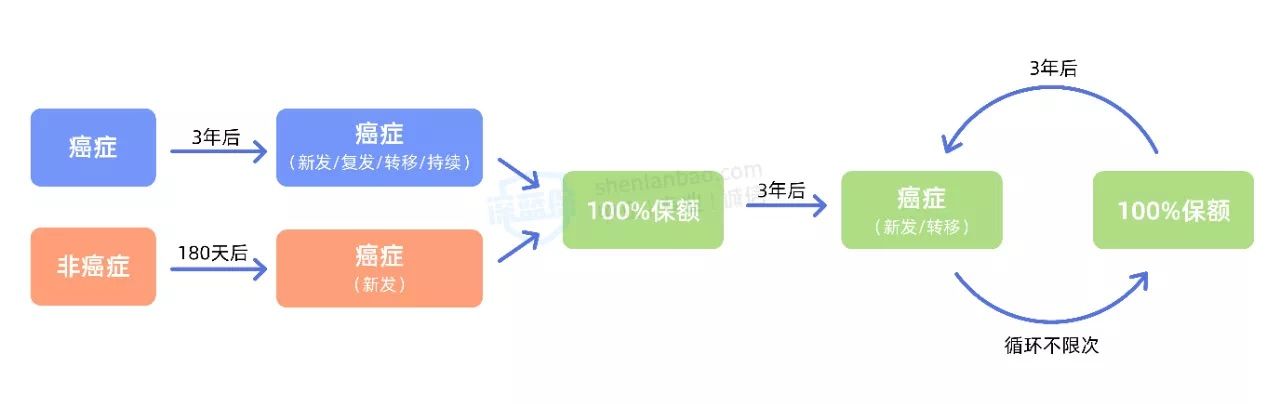

②重疾多次赔:有了这项保障,赔完一次重疾后合同还有效,过了一定时间后,如果又得其他重疾,还能再次获得赔付。

③癌症、心脑血管疾病多次赔:对于同一种重疾,重疾险一般只赔一次就结束了,但要是附加上癌症/心脑血管二次赔保障,这类容易复发疾病可以赔多次。

④身故责任:因为意外、疾病身故了也能赔,这项责任在线下买重疾险时是一定会有的,比如平安福、国寿福等,但是网上重疾险大多可以自由选择。

⑤投保人豁免:豁免指的是保费不用再交了,比如爸爸给孩子买的重疾险,附加了投保人豁免,假如爸爸出事,这份重疾险不用再交费,孩子的保障也还有。

⑥满期返还:也就是“有病治病,没病返钱”,这个责任我们不建议大家附加,原因在上文也已经说过了,大家如果碰到了,记得一定要绕行。

知道了重疾险常见误区及基本作用后,接下来将进入本文最核心的部分:如何挑选一款真正适合自己的重疾险。

俗话说得好,授人以鱼不如授人以渔,现在就把“捕鱼”的方法教给大家,相信我,耐心看完这部分,绝对能让你不花冤枉钱,找到最适合自己的那条“鱼”!

总的来说,挑选重疾险时,应该特别关注以下问题:

如果得了重疾,满足合同理赔条件,买多少保额就赔多少钱。

这么看来,重疾险的保额非常重要,它决定了发生风险时,保险公司能给你多少经济补偿,能对你的生活有多大帮助。

所以,大师兄建议,在自己承受能力之内,保额尽量越高越好。

有人说这不说废话嘛?跟没说一个样!

好,那就用重大疾病的治疗费举例,给大家一个参考标准:

以高发的癌症来说,光是平均治疗费都要22万到80万左右;此外,重病患者还得承担康复护理费用、因病不能工作的收入损失……长年累月下来,损失无疑非常巨大。

要是保额买的太低,赔的那点钱,重病面前,可能根本起不到什么作用。

其实,从保险公司理赔数据来看:大多数人的重疾赔付保额其实都很低,保险金明显不够用。

来源:中国人寿2021年理赔年报

综上,建议重疾保额最低30万起步,预算够的话,可以买到50万甚至更高。不过,每个人情况都不一样,具体买多少还得根据个人收入、负债等因素综合考虑,尽量不要让自己压力太大。

另外,保额也是动态调整的,比如将来收入提高,重疾险保额也可相应再买高些,这样抗风险能力也会更强。

长期重疾险,保障期一般可以选保定期(比如保20年、保到70岁)、或保终身。

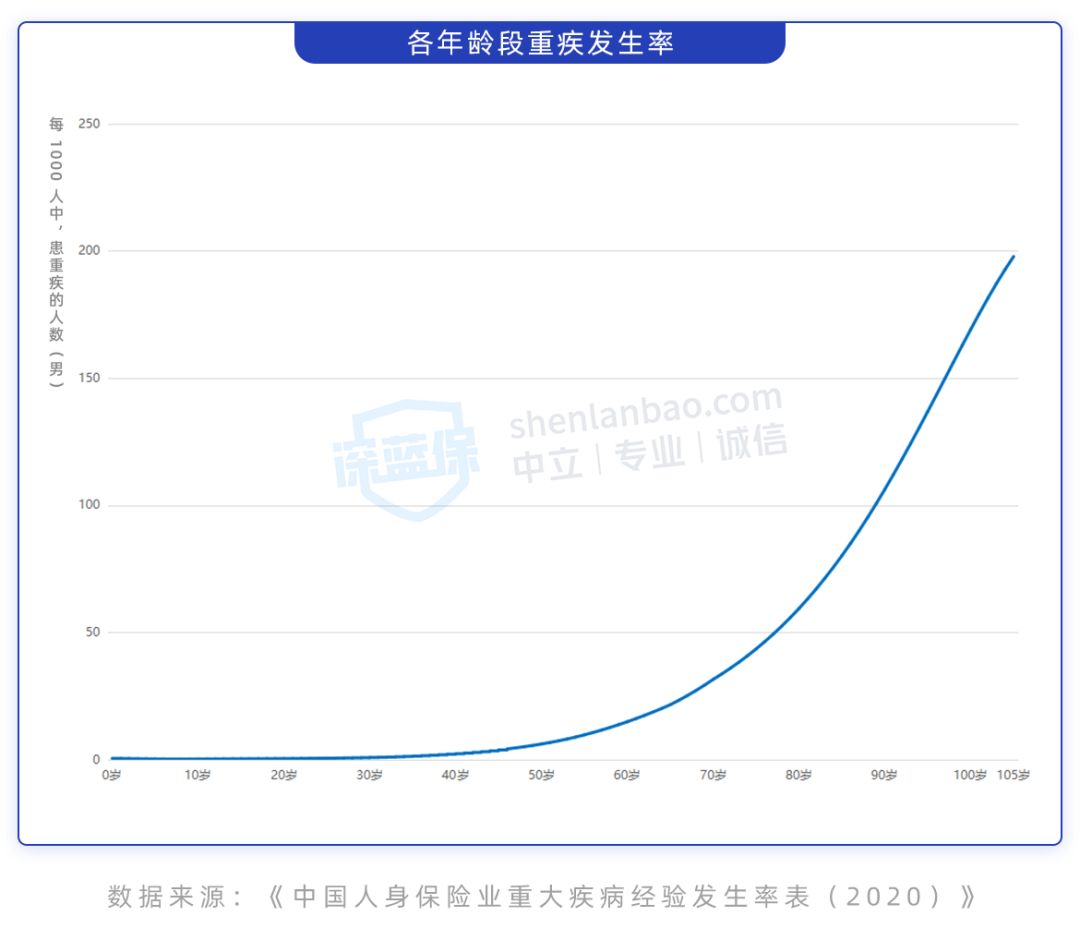

数据显示,年龄越大,得重疾的概率就越高。以28种高发重疾为例:

也就是说,年龄越大就越容易得大病,这和大家从生活中获取的认知是一致的。

毫无悬念,肯定是保终身的重疾险更好更省心,能让我们心里更踏实,毕竟谁也不知道重疾啥时候发生。

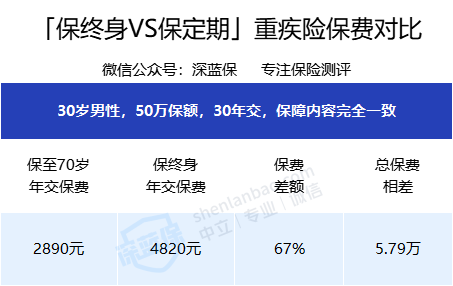

不过,保障时间越长,价格就越贵,其中,保终身的最贵。

以无忧人生2022重疾险为例,同样的保障,保终身比保到70岁,每年要多交67%的保费,总共要多交将近6万的保费。

看出来了吧?保终身更好,但整体价格贵得多,不是每个人都愿意或者能负担这个价格的。

所以说,到底是选择保终身还是保70岁,还得根据个人预算而定。

预算充足,直接选择保终身;预算有限,比如只想拿出两三千块钱买重疾险,那就先保到70岁,确保人生关键阶段也有重疾保障,等到以后经济宽裕了,可以再加保。

无论如何,保额才是第一位的!千万不要为了追求保终身而降低保额,那样即便保终身,赔个十几万,看病都不够,最后只能生生演变成:人活着,钱却没了……

买房的时候,我们可以选择一次性付清,也可以选分20年或30年还清贷款。

同样的道理,买重疾险时,大家可以自行选择缴费期,比如一共交10年、20年、30年等,每年交一次。那究竟选多长的缴费期更好?

以超级玛丽6号为例,不同缴费年限的保费差距如下:

同一款产品,缴费期越长,每年交的保费越少,但总保费也会更多。

一般来说,收入稳定的前提下,选择的缴费期越长越好。目前市面上大部分重疾险,最长缴费期为30年,因此,建议大家首选30年缴费。

这样不仅可以减轻每年的交费压力,还能更充分地利用保费豁免功能,如果在缴费期内出险,剩下的保费不用交,但保障还继续有效。

可能也有人害怕拉长缴费年限会亏,毕竟交30年比交10年,保费多了几万块。有这种疑虑的朋友,想想通货膨胀就明白了,10年前的1000块,和现在的1000块能比吗?

现实就是,以后的钱大概率会越来越不值钱,所以我们也没必要担心延长缴费期会亏很多。

另外,如果投保年龄偏大,保险公司会对缴费时间有一定的限制,比如50岁时买达尔文6号,最长只能选10年交,如果你觉得5年或10年交相差不大,想早点交完保费也是ok的。

前面我们也说过了,重疾险可选的保障有很多,比如身故赔付、癌症多次赔等,到底哪些责任有必要加?哪些根本不用考虑?怎么做才能把钱花在刀刃上,让你的重疾险更实用?

接下来,就跟大家好好说道说道。重点先列出来,对哪部分感兴趣也可直接划至下方查看。

(1)轻症/中症——必选

目前大多数重疾险的必选责任中,都包含重疾、轻症、中症;不过也有一些重疾险只有重疾一项必选,其他保障都要附加。

遇到这种重疾险,建议大家一定要加上轻症、中症保障。

因为相比重疾来说,中症、轻症的理赔标准低一些,被用上的概率也更大。

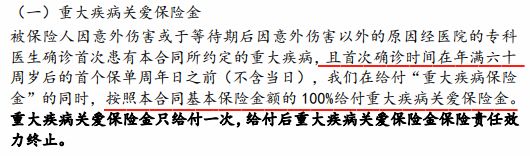

(2)首次重疾额外赔——建议加上

近几年,各家保险公司新上线的重疾险,基本都会有“首次重疾额外赔”这项保障,也叫“疾病关爱金”,如果在约定的年龄期限内得了重疾,会额外赔付60%-100%保额。

以超级玛丽6号为例,60岁前患重疾,额外赔100%的保额。

这就相当于买了一份50万保额的重疾险,60岁前不幸得重疾,能赔100万。

大师兄一直强调,对重疾险来说保额是多么的重要!而重疾额外赔就能帮我们轻松实现重疾保额翻倍。

这不比多次赔付重疾险香多了吗?不用二次得重疾,不用满足间隔期这些条条框框,得了重疾就能一次性赔付双倍保额。

有朋友就说了,保额翻倍,价格肯定也更贵!再多买一份重疾险不也一样能让保额翻倍吗?

那我们就来算算哪个性价比更高,以超级玛丽6号为例:

同款产品,加上重疾额外赔后,每年多交1000来块;而同样条件,再买一份保30年,50万保额的重疾险,至少要花三千多,30年下来,也要多掏不少钱。

所以说,首次重疾额外赔这项保障还是挺不错的,不仅能让保额更高、价格还便宜,预算够的话,建议大家加上这项保障,后面要是真的不幸得重疾,能一次性得到更多补偿。

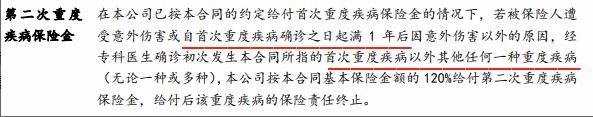

(3)重疾单次赔VS多次赔——可选可不选

按照赔付次数,又可以把重疾险分为两类:

单次赔付:理赔过一次重疾后,合同就终止了,保单失效;

多次赔付:重疾至少能赔2次,比如得了一种重疾,保险理赔后;再得其他重疾,还能赔。

很明显,多次赔付的重疾险保障更好,但考虑到价格和实际用途,大家也可以好好琢磨下是否选择。

先看价格,以慧馨安2022少儿重疾险为例,重疾多次赔比单次赔多了20%左右的保费。

再看实用性,有些人说得了重疾后,比如癌症,再得其他癌症的几率会更大,但是对不起,遇到这样的情况,即便你买的是重疾多次赔产品,也不会赔第二次。

什么原因呢?这就涉及到疾病分组的问题了。在重疾险中,无论胃癌、肺癌、肝癌等,都被定义为一种重疾:恶性肿瘤,赔了一种癌症后,其他的癌症都不会再赔。

另外,想要拿到第2次的理赔金,还得满足间隔期的条件,比如赔了1次重疾后,要等1年后,再次得其他重疾,才能赔第2次。

大师兄觉得,对大多数人来说,买单次赔付的重疾险其实也够了,毕竟一个人一生得两种以上重疾,同时又能满足理赔条件的情况少之又少,有同样的预算大家完全可以去买高保额。

如果你还是特别担心二次重疾的风险,咱也可以买多次赔的重疾,这时候尽量选择重疾不分组、且间隔期比较短的产品,可以提高获赔概率。

(4)癌症/心脑血管二次赔——有预算可以加上

前面我们说了,同一种重疾,无论你买的是单次赔付 or 多次赔付重疾险,都是只赔一次。但如果你附加了癌症、心脑血管二次赔责任,那就真真实现了,同种疾病也能赔两次。

为啥可以单独附加这两类疾病的二次赔呢?这还得从它们的发病率和复发率分析。

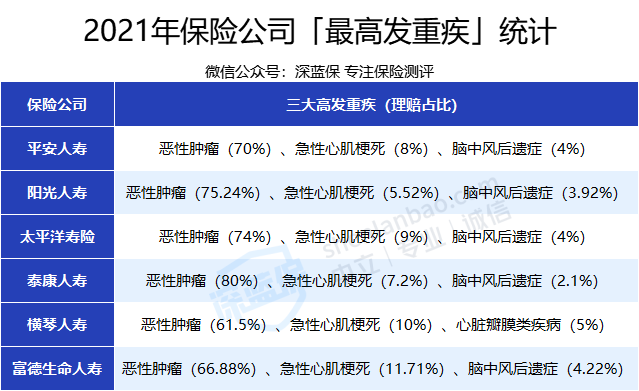

来,直接看图:

图片来源:保险公司理赔年报

从保险公司的重疾赔付数据来看,癌症(恶性肿瘤)、心脑血管类疾病(包括急性心肌梗死、脑中风后遗症等)普遍属于最高发的重疾病种。

另一方面,这两类疾病也非常容易复发。有数据显示,在结束治疗后的3年里,癌症复发和转移的概率竟高达80%!

综上,无论是癌症二次赔,或是心脑血管二次赔,都是比较实用的保障。

如果预算充足,癌症二次赔建议最好附加上;成年男性还要重点考虑附加心脑血管二次赔,因为成年男人得心脑血管疾病的概率,相对女性、儿童来说会更高。

另外,并不是所有产品都允许这两项责任(癌症/心脑血管疾病二次赔)一起附加,比如达尔文6号,选择保到70岁时,癌症二次赔和心脑血管二次赔只能选一种。

如果只能选其一,大师兄建议大家首选附加癌症二次赔,毕竟无论男女老少,得癌症的概率都高出其他疾病许多。

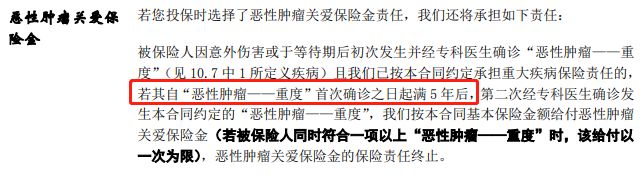

此外,附加癌症二次赔责任时,大家千万要注意这两个点:间隔期越短、赔付比例越高,对我们越有利。

大师兄看过了那么多款重疾产品,总结出一个比较合理的参考标准:

目前二次赔付比较优秀的产品能赔150%或120%保额;从间隔期来看,如果首次重疾不是癌症,二次为癌症,间隔期在180天比较好;癌症二次复发间隔期最好在3年左右。

90%以上的重度癌症患者,挺不过5年,而市面上要求首次癌症和二次癌症间隔期5年的产品,也有不少,这就降低了赔付概率。

所以说,大家在选择癌症二次赔付这项责任时,一定要擦亮眼,尽量选择赔付条件更宽松的产品。

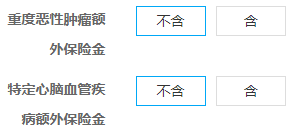

(5)特定重疾额外赔——儿童必选,成年按需选

不同人群,如男性和女性、老人和小孩,会有不同的高发重疾。虽然重疾险也涵盖这些病种,但如果有了特定疾病保障,保险公司可以赔更多。

拿小朋友来说,高发的特疾一般包括下面15种:

而目前市面上的少儿重疾险大多都自带这些高发特疾保障,患病后能额外多赔一笔钱。具体赔多少,找来几款热销产品,大家也可以参考下:

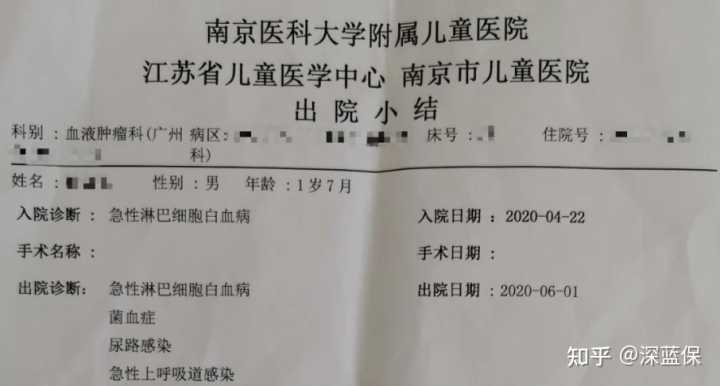

以白血病为例,购买这几款产品,确诊后都能赔2—2.5倍的保额,还是挺不错的。因此,要是给小孩子买重疾险,建议首选儿童重疾险,自带少儿特疾额外赔,保障会更好。

之前有读者朋友给孩子买了份80万保额的重疾险,后来孩子被确诊为急性淋巴细胞白血病,属于少儿特疾,保险公司一次性赔了160万,这样一来,后续治疗真的完全不用担心经济问题。

而成人重疾险,针对男性、女性或者老人的高发特疾,有些产品自带特疾额外赔,有些则需要自己附加,预算充足的话,建议尽量附加上。

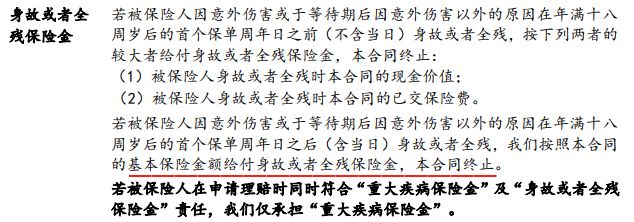

(6)身故/全残——不建议附加

不少朋友在买重疾险时都会纠结,要不要加上身故/全残的责任。

加上的话,即便没得重疾,身故了也能赔一笔钱给家人,保费怎么着都不会白交,看起来很划算的样子。

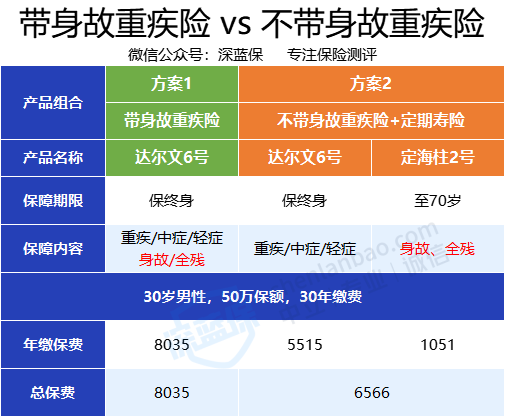

其实,买了带身故责任的重疾险,相当于一半重疾+一半寿险,得病或身故都能赔,但这样的组合也有两个很明显的弊端:

价格更贵:带身故的重疾险比“不带身故重疾险+定期寿险”组合,价格会贵个20%-30%左右。

只赔一种:重疾和身故共用保额,只能赔一个,如果赔了重疾,身故就不会再赔,这样很容易出现“人走了,钱也花完了”的情况。

那如果将重疾险和寿险分开来买,又会怎么样?看图说话:

这两个方案各有利弊:

方案一:优势在于无论重疾或身故都会赔一份;但缺点也很明显,价格更贵,一年得8000多,30年下来就得24万多。

方案二:得了重疾赔,身故也赔,要是在70岁前因为重疾而身故,两个能叠加起来一块赔,而且一年才6000多,保费少了20%;不过这套方案也有缺陷,70岁后不赔身故。

整体看下来,如果预算不多,还是选择方案二更划算,将重疾和定寿分开来买,保费支出会低一些,覆盖的风险也更全面。

当然,要是你已经有了定期寿险,而且也不差钱,买重疾险时就想锁定赔付的确定性,那也可以附加身故。

怎么选都没错,具体还是要结合大家的预算以及个人偏好来决定。

像我自己,就是“重疾(不带身故)+定寿”搭配着来买的,疾病交给重疾险,身故交给定寿,两者各管各的,互不干涉。

这么做还有一个好处:身故保额可以买更高。重疾险附带身故,保额最高只能买到几十万;而单独买定寿,保额最高可选至几百万,对想买高保额的朋友来说,真的非常友好。

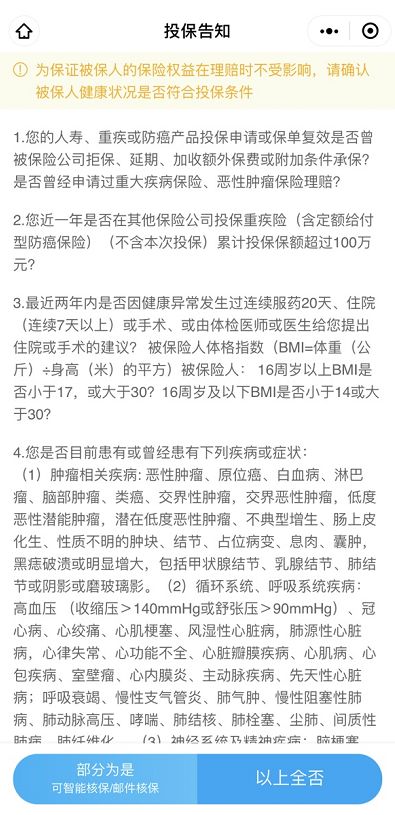

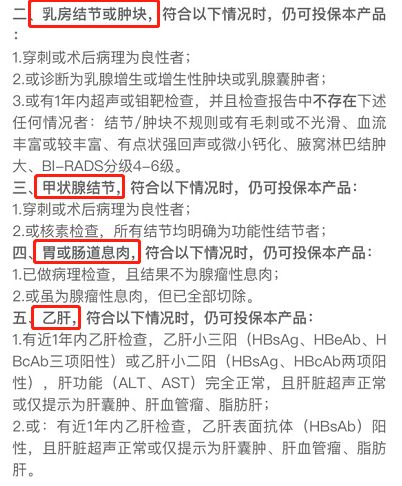

每年因为没做好健康告知而被拒赔的人,真的是一抓一大把……

那怎么做好健康告知,从源头上消灭这种拒赔隐患呢?其实也很简单,就遵循一个原则:有问就答、不问不答。

如果身体患有某些疾病,健康告知没问到,那我们就不管;但健康告知问到了,比如结节、高血压等,那就一定要如实告知,实在不行还可以尝试智能核保、人工核保,或者挑选更宽松的产品。

总之,千万不要抱有侥幸心理,隐瞒自己真实的健康状况,这样做的后果非常严重,日后出险理赔,保险公司极有可能会拒赔。

大师兄搜集了市面上55款重疾险,通过反复对比,从中挑选出这几款比较优秀的产品,下面带大家一起来看看。

成人重疾险,最推荐这三款:

超级玛丽6号、达尔文6号、i无忧都很不错,细节上也各有优势,具体来看看:

(1)超级玛丽6号——极致性价比,保终身首选

【推荐星级】★★★★★重疾险江湖中,超级玛丽系列产品一直都很能打,今年1月份上线的超级玛丽6号也没让人失望,不仅保障出众,价格也非常实惠,非常适合追求高性价比的朋友选择。

【产品亮点】①重疾/中症赔付比例高:超级玛丽6号附加疾病关爱金后,60岁前首次确诊重疾或中症,分别能多赔100%、20%的保额,比如买50万,重疾赔100万,中症赔40万,整体能赔更多钱。

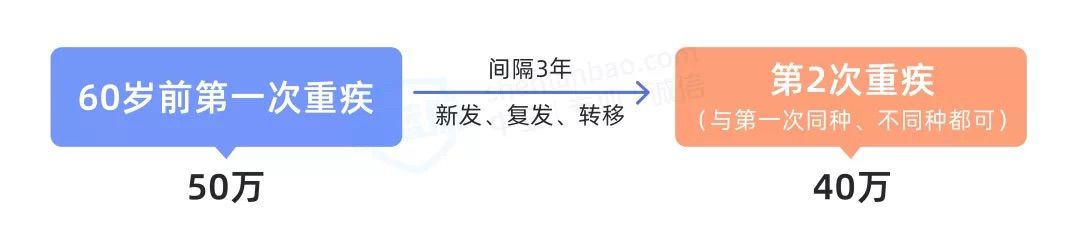

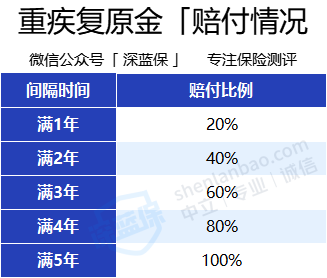

②得同种重疾也能赔两次:超级玛丽6号可选重疾复原金保障,60岁前得重疾赔保额,3年后疾病复发或确诊其他重疾,还能按保额的80%再赔一次,比如55岁时得了肝癌赔50万,60岁时确诊了肺癌,还能再赔40万,这对消费者而言非常有利。

③癌症医疗津贴更实用:超级玛丽6号没有癌症多次赔付,而是提供了癌症医疗津贴供大家选择。这项责任在患癌后,治疗每满 1 年,都可赔 40% 保额,最多赔 3 次。从间隔期来看,癌症医疗津贴(一年)比癌症多次赔付(一般都是3年)更短,实用性自然也更强一些。

④保终身性价比最高:30岁投保,保终身,买50万保额,每年只要5千左右;如果附加60岁前额外赔或重疾复原金等保障,和市面上其他产品相比,价格也非常有优势。所以,如果想要保终身,建议优先考虑这款。

【注意事项】超级玛丽6号对部分地区有保额限制,比如黑龙江、辽宁、内蒙古等地的朋友,最高只能买到30万保额。如果你在这些地区,并且想买高保额,也可以看看其他对投保地要求比较宽松的产品。

(2)达尔文6号——自带重疾复原金,癌症无限赔

【推荐星级】★★★★★国富人寿的达尔文系列重疾险口碑一直不错。最新推出的达尔文6号和超级玛丽6号一样,都属于天花板级别的重疾险,不仅涵盖各项高发重疾,基础保障出色;而且它还自带重疾复原金、可选癌症无限次赔,在同类产品中还是很有辨识度的。

【产品亮点】①60岁前首次重疾赔两倍:达尔文6号可选60岁前额外赔,能有更高保额:

投保前5年:得重疾额外赔80%保额,比如买50万能赔90万。

投保满5年至60岁前:患重疾额外赔100%保额,比如买50万赔100万。

②60岁前患不同重疾可赔2次:自带重疾复原金,60岁前第二次确诊重疾,且和首次确诊重疾不是同一种,还能再赔一次,两次重疾间隔时间越长,赔得越多,最高赔100%保额。

③可选癌症不限次赔付:这款产品的创新之处在于患癌症能无限次赔付,无论首次重疾是不是癌症,间隔期后患癌都能再赔100%保额;此后,每次间隔期满,又有新发或转移的癌症还能继续赔。听起来虽然很不错,但现实情况很难用到,毕竟重度癌症对人的危害太大了。

④保70岁首选,价格便宜:如果想要买保70岁的重疾险,目前没有比达尔文6号更好的选择,30岁买50万保额,不附加其他责任,每年只要3000出头,整体性价比很高。

【注意事项】想买达尔文6号的朋友,需要注意两点:

①癌症或心脑血管二次赔只能二选一:对成人最高发的癌症、急性心肌梗死/严重脑中风后遗症等心脑血管疾病二次赔付保障,我们不能同时选,只能选其一,建议大家首选癌症二次赔。

②部分地区有保额限制:东三省(黑吉辽)、内蒙古、河南省的朋友,加重疾额外赔后最高只能买到35万保额。

(3)人保 i 无忧——健康告知宽松,前10年赔得多

【推荐星级】★★★★i 无忧是人保寿险推出的一款重疾险,这款产品在保障上不如前两款出色,但它胜在健康告知宽松。

【产品亮点】①健康告知宽松:i无忧的健康告知对结节、高血压、乙肝等疾病相对宽松,对得了此类疾病的朋友来说非常友好。比如超级玛丽6号、达尔文6号,对2级未手术的甲状腺结节、或3级未手术的乳腺结节,都会除外承保;但是人保 i 无忧有机会正常承保。

(i 无忧部分健康告知截图)

②保单前10年重疾赔得多:保单前10年得了重疾,i 无忧能多赔 50% 保额。比如小王买了 50 万 i 无忧,不幸两年后得了肺癌,那么可以获赔 75 万。

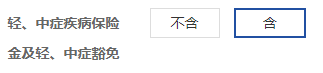

③投保灵活:i无忧本身只有重疾和身故赔保费的保障,轻、中症的选择权交到消费者自己手中,使得产品更加灵活,另外可选保至70岁或终身。

【注意事项】综合来说,有结节等异常,或看重大公司品牌的朋友,非常适合附加轻中症购买 i 无忧。不过,有两个地方要注意:

①无法智能核保:这款产品目前不支持智能核保,过不了健康告知的朋友,也可以在文章下方留言,预约专业人员,协助进行人工核保。

②保至70岁缴费压力大:购买这款产品,要是想选保到70岁,就只能分10年交费,交费压力相对会大一些。

和成人重疾险相比,少儿重疾险有两个十分显著的特色。

①涵盖少儿特定疾病保障:针对一些高发少儿特疾,像白血病、脑肿瘤、淋巴瘤等,少儿重疾险可额外赔付一笔保险金,比如只买了50万保额,实际可赔100万。

②产品价格相对更便宜:大家都知道重疾险的保费是跟投保年龄挂钩的,年纪越小,发生重疾的概率越低,因此保费也就越便宜。

通过对市面上多款少儿重疾险的全方位测评和比较,大师兄帮大家找到3款保障全面、价格也便宜的少儿重疾险。

下面给大家具体讲讲优劣势:

(1)慧馨安2022——便宜又实在,性价比之王

【推荐星级】★★★★★“慧馨安”系列在少儿重疾险市场中,一直算是比较热门的产品,今年3月份慧馨安2022上线,依旧延续了以往高性价比的优势。

【产品亮点】①少儿特疾保障全面:慧馨安2022自带少儿特疾额外赔,高发重疾覆盖较全,赔付比例也很高,总共能赔220%保额,且一直保障到合同结束,属于目前市面上“第一梯队”的产品。

②轻/中/重症都能额外赔:无论是选择保70岁还是保30年,慧馨安2022都可附加前30年额外赔。附加后,患重/轻/中症,都能额外获得赔付,比如买50万保额,前30年得重疾多赔50万,中症多赔15万,轻症多赔7.5万,整体保额提高了不少。

③价格优势突出:比如10岁男孩,买50万保额,保到70年,交费期30年,附加前30年重疾额外赔后,一年保费只需1860元,相比大黄蜂6号,也才贵了20块钱,但保障上会更出色一些。

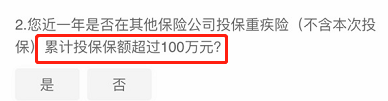

【注意事项】综合来看,这款产品保障好,价格也便宜,非常适合追求性价比、或者想买高保额的家长考虑。不过也有要注意的地方:累计保额限制。

来源:慧馨安健康告知

如果过往投保重疾险的保额加起来已经超过100万了,那就不能再买慧馨安2022了,对其他人则没有影响。

(2)大黄蜂6号——少儿特疾保障给力

【推荐星级】★★★★★大黄蜂系列的产品性价比一直很不错,新规后上线的大黄蜂6号依旧亮点多多。

【产品亮点】①少儿特疾保障好:相比其他少儿重疾险,大黄蜂6号的少儿特疾保障赔付条件更好,不仅高发重疾覆盖多,出险可赔付2-2.5倍保额,而且还没有年龄限制,比如买50万,罹患少儿特疾最高能赔125万,保障很不错。

②重疾赔付比例高:选择大黄蜂6号保30年,投保前10年患重疾多赔50%保额;保70岁或终身,投保前30年患重疾多赔50%。比如10岁男孩,买50万保额,20岁前出险就能赔75万,会比一般产品多赔25万。

③价格便宜:比如0岁男孩,投保50万保额保30年,每年最低仅需603块,杠杆非常高,很适合预算较少的家长选择。

④投保灵活:基础保障十分丰富,涵盖高发重/轻/中症、少儿特疾及罕见病额外赔,另外还提供了恶性肿瘤二次赔、重疾多次赔、重疾住院津贴、身故全残等保障,投保时都可自由选择。

【注意事项】大黄蜂6号性价比不错,但有两点要注意:

①实现癌症二次赔,要求首次重疾为癌症:附加了癌症二次赔保障后,如果首次重疾不是癌症,那赔付过一次后,癌症二次赔保障就直接失效了。

②保障期限不同,额外赔也有差异:特疾额外赔的条件比较复杂,根据保障期限分成多种情况,想要获得额外赔1.5倍保额,必须同时满足两个条件:保至70岁或终身版本;保单前30年出险;否则,额外赔1倍保额。

(3)青云卫1号——重疾赔完,还能赔轻/中症

【推荐星级】★★★★★青云卫1号是招商仁和人寿推出的一款儿童重疾险,它价格不贵,保障上也有一些创新,总体来说性价比还是很不错的。

【产品亮点】①重疾赔完后,轻/中症还能保:一般的重疾险,赔过重疾之后,就不能再赔轻/中症了;但这款产品不一样,确诊重疾90天后,得了其他轻/中症还能再各赔一次。

②自带轻/中/重疾额外赔:投保后30年内,得了重疾能多赔50%保额,中症多赔20%,轻症多赔10%,基础保障比较充足。

③少儿特疾赔双倍:青云卫1号对20种少儿特疾能赔200%,比如买50万保额能赔100万,且没有赔付年龄限制。

【注意事项】整体来看,青云卫1号的保障还不错,不过大家也要特别注意这两个地方

①投保不灵活:重疾二次赔和癌症二次赔保障必须同时附加。到底值不值得附加,大师兄也做了对比,青云卫1号加上这两项保障后,价格和大黄蜂6号相差不大,性价比还可以,想给孩子更全面的保障,可以考虑一起附加上。

②捆绑身故保障:必须在身故赔保费或赔保额之间二选一,保费相对也会更高一些。预算有限的话,建议选择身故赔保费的版本,每年也就贵了一百来块,杠杆会更高。

有人说,保险“十买九坑”,其实,这都是信息不对称惹的祸,大师兄写下这篇文章,也是为了解决这个问题。

相信我,认认真真读懂以上内容,你就知道买重疾险要避过哪些坑,也会明白挑选重疾险时哪些是顶顶重要的,哪些又是可以退让的。

实际操作中,每个人预算、身体状况、偏好等都不大一样,还要具体问题具体分析。

最后,如果你在买保险时遇到什么问题,或是不知道买哪个产品,可以点击下方预约1对1保险规划服务,深蓝保给你提供专业的建议。

283

283

156

156

110

110

468

468

442

442